海南“铁娘子”,在中东豪掷50亿

发布日期:2024-07-11 18:38 点击次数:222

国内光伏巨头们眼下纷纷奔赴中东掘金。在中东这片热土上,第一笔真金白银的投资,出自中国光伏企业钧达股份:6月中旬,钧达股份宣布,已与阿曼投资签署了协议,拟在当地投资建设年产10GW高效光伏电池产能。该项目总投资额达到了7亿美元,折合人民币超过50亿元。

而在碧海金沙、椰风绿岛的海南,或许也将诞生国内光伏电池行业首家“A+H”上市公司。

5月20日,钧达股份宣布,已收到证监会关于其港交所IPO备案获批通知。这次IPO募资,第一个用途就是兴建海外生产基地。

钧达股份的背后,有一位“铁娘子”。三年前,钧达股份还是一家汽车饰件企业。从父亲手中接过董事长位置的“60后创二代”陆小红,独立主持了公司的华丽转身。在当年光伏板块走热时,钧达股份成为A股市场上红极一时的“牛股”,股价高点一度逼近180元/股。光伏电池处于迭代期时,钧达股份也突围而出,成为N型电池出货量的冠军。

但是,现在钧达股份又一次走到了决定企业命运的关键转折点。2023年第四季度,公司净亏损高达8亿元;股价也已较高点“脚踝斩”,蒸发了超270亿元市值。

▲(近三年内钧达股份的股价变化。图源/雪球)

筹备“闯中东”的陆小红,能再度扭转危局吗?

1、业务转型后,市值暴涨300亿

2003年成立的钧达股份,早期从事的是汽车内外饰生意,前身是海南钧达汽车饰件有限公司。它的一代掌门人叫杨仁元,但现在即将带领公司进军港股的,是杨仁元的女儿陆小红。

女性“二代接班”的故事正在众多行业中上演,这其中陆小红或许名声不显,但她接手钧达,直接将公司从业绩下滑的危险边缘拯救了回来,并造就了一匹光伏“黑马”。

钧达股份当年赖以起家的对象,是同样总部位于海南的海马汽车。

在新能源车企厮杀成一片红海的如今,大多数年轻人甚至都没有听说过海马汽车的名字。但这家已在业内浮沉三十年的车企,也曾有过辉煌时光,靠它的SUV车型海马S5创下过年销量过10万辆的成绩。2016年,海马汽车的销量一度冲破21万辆,营收达到138.9亿元的巅峰。

2017年,钧达股份登陆深交所上市。作为钧达股份的第一大客户,海马汽车的销售额占到了公司2016年营收的将近37%,为它的顺利上市立下了汗马功劳。

但好景不长,由于汽车市场逐渐饱和、产品老化等原因,自2017年开始,海马汽车的销量就开始走下坡路。到2020年,其全年销量已经跌到惨淡的1.48万辆。

大客户业绩滑坡,钧达股份也难以独善其身,公司归母净利润自2018年起连续负增长,从超过4100万元一路下滑到了2020年的1354.6万元。2021年,公司还迎来了上市后的首亏,亏损额1.79亿元。

陆小红“临危受命”,在2019年接替父亲,出任钧达股份董事长之位,也担起了将钧达股份拉出业绩泥潭的重任。

2020年,万众瞩目的“双碳”目标发布。在其鼓舞下,国内光伏行业积极扩产。有数据称,2020年光伏行业全产业链投资达到4500亿元,并在次年就增长到了7500亿元。陆小红也作出了选择:推动钧达全面转型“追光”。

谈到光伏产业,绕不开江西上饶。这座城市中拥有光伏龙头晶科能源,也形成了覆盖产业上下游的全产业链集群。2021年,钧达股份花了超过13.34亿元,收购了位于上饶的光伏电池龙头捷泰科技51%的股份。

▲(2024年上海太阳能光伏与智慧能源展览会上,捷泰科技展台的光伏组件)

不得不说,钧达并购的时机掐得很准。如果说钧达是个光伏“门外汉”,那捷泰科技就是久负盛名的“老选手”了,在光伏电池企业中居于前列,2023年其电池片出货量排名行业第四位。但当时公司由于缺乏资金、产能不足,出货量在2020年已跌出行业前五的位置。不过,要掏出这笔钱,对当时业绩不佳的钧达股份来说,并不是件容易的事。陆小红通过股东借款筹到6亿元,并购贷款筹到6亿元,并通过转让股份等,最终凑够了资金,完成了这笔交易。

第二年,钧达股份干脆拿下了捷泰科技剩余的股份,将捷泰科技变成了它旗下的全资子公司。而在此之前,钧达股份已经将过去的汽车内饰业务相关资产全部剥离。陆小红的魄力,由此可见一斑。

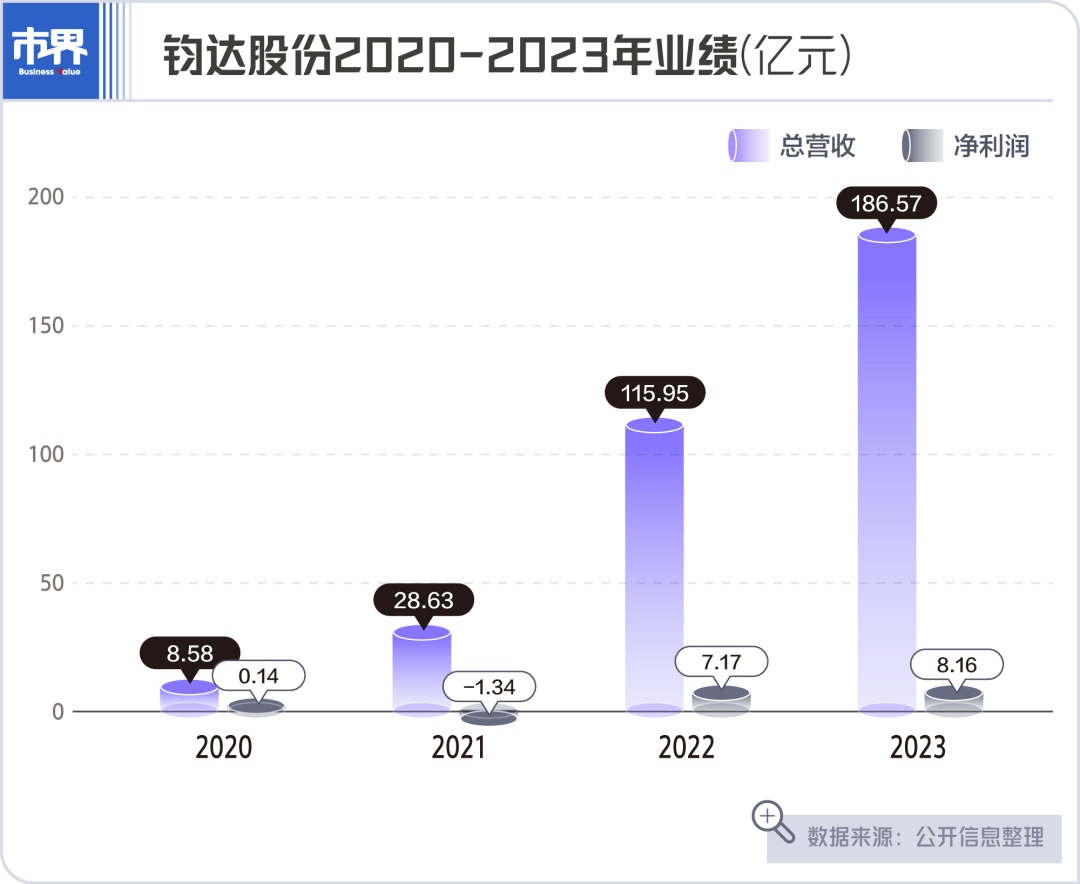

钧达股份的“押宝”到底是没有选错。捷泰科技并表后,2022年,钧达股份实现了115.95亿元营收,净利润7.17亿元,同比增长超过501%。其中,光伏电池片收入达到了111.02亿元,占到了公司总营收的95.74%。

在资本市场上,钧达股份的股价也由此一飞冲天。在2021-2022年那一轮光伏热潮中,单从股价来看,钧达是不逊于光伏“一哥”隆基绿能的“明星”——2022年11月9日其收盘价达到了177.56元/股(前复权)的历史高点,市值高达358亿元。相较于2021年8月收购捷泰科技前约34亿元左右的市值,暴涨了300多亿元。

隐藏在这场交易背后的大股东,也从中浮现。为了筹集并购的资金,钧达股份的控股股东杨氏投资向嘉兴起航、上饶产投及一致行动人上饶展宏分别转让了15%和19.14%的股份。其中,嘉兴起航2021年将手中拥有的钧达股份直接转让给了自己的实控人苏显泽。

苏显泽是苏泊尔集团董事,也是苏泊尔创始人苏增幅的儿子。而苏泊尔集团此前曾持有捷泰科技15%的股份,是其第二大股东。“换股”进入钧达后,2022年7月钧达股份股价处于高位时,苏显泽即宣布减持200万股。今年3月,苏显泽再度宣布拟减持不超过227.39万股。截至今年一季度末,苏显泽持有钧达股份7.23%的股份,是公司的第三大股东。

一番资本腾挪,陆小红展现了过人的“财技”。但这仍是一场华丽的“三赢”局面:大股东赚得盆满钵盈;捷泰科技借助上市公司的融资,重回行业前五;钧达股份也成为当时上百家跨界光伏企业中难得的赢家,彻底迈入了光伏的大门。

钧达股份的征程还没有结束。2022年下半年起,光伏进入了新的产业周期:一边是光伏新增装机持续增长;而另一边,产能大规模释放,企业们开始了前所未有的价格战“内卷”。

“半路出家”的钧达股份,必须为自己找到一条出路。

2、依赖晶科的“小晶科”?

在钧达股份光伏业务起家的江西上饶,晶科能源是鼎鼎大名的产业龙头。

在光伏产业“入冬”的2023年,晶科能源实现了营收首次突破千亿,并登顶光伏组件出货量全球冠军之位。而它能取得这样的成绩,和创始人李仙德对N型TOPCon电池的激进“押宝”密不可分。

中国光伏产业30年,是一部技术变迁史。在当前全产业链价格走低时,“降本”出现瓶颈,下一代的光伏电池技术路线决定了产业的未来。在多条技术路线中,N型TOPCon电池率先突围而出,多家企业内已进行量产布局,而晶科能源,就堪称是TOPCon路线的“领头羊”。

2023年,晶科能源N型TOPCon电池产能超过70GW,是当之无愧的行业第一。不过出人意料的是,刚刚转型三年的钧达股份,在一众扩产N型电池的企业中突围而出,坐上了“行业第二”的位置。

根据公司财报,在2023年,钧达股份实现营业收入186.57亿元,同比增长60.90%;实现归母净利润8.16亿元,同比增长13.77%。尤其是前三季度,公司实现营收143.8亿元,净利润16.38亿元,同比增长299.21%。在全行业承压时,钧达股份这样的业绩表现,简直称得上是“炸裂”。

这其中,钧达股份80%以上的产能都压在了N型电池上。去年公司拥有P型电池产能9.5GW,N型TOPCon电池产能约为40GW;在N型TOPCon电池出货量方面,钧达股份更是同比增长1000.53%,达到了20.58GW,市占率58%,位列全球第一。

转型之后,除了上饶基地的P型电池产能外,钧达股份在滁州和淮安基地分别布局了18GW和13GW的产能,全部生产N型TOPCon电池。果断“单押”,钧达股份吃下了技术迭代期最大的红利。在业内部分媒体报道中,它也因此有了“小晶科”之称。

实际上,通过收购捷泰科技,晶科能源和钧达股份之间,也确实有着千丝万缕的关联。

捷泰科技前身名叫江西展宇新能科技有限公司(简称“江西展宇”),大股东是江西展宇新能源股份有限公司(简称“展宇股份”),其实控人王祥云与李仙德是“同乡挚友”。晶科能源在上市前回复监管问询函时就曾表示,王祥云在上饶投资开设公司,也是由李仙德介绍引入的。

江西展宇和晶科能源,也曾进行过“硅片换电池片”及其他业务往来。2020年,展宇股份转让股份退出,江西展宇也更名为捷泰科技。但在被并购前的2020年和2021年,晶科能源都是捷泰科技的第一大客户和第一大供应商。

晶科能源力撑TOPCon技术,捷泰科技也成为这一技术路线的拥趸。2021年底,捷泰科技与安徽来安汊河经开区管委会签订协议,布局TOPCon电池。

▲(捷泰科技的光伏电池)

捷泰科技被收购后,晶科能源也成为了钧达股份的大客户兼最大供应商。根据其向港股提交的招股书,2021年-2023年前三季度,钧达股份向前五大供应商的采购金额分别为8.06亿元、55.74亿元及69.08亿元,分别占当期采购总额的59.7%、47.2%及38.8%。其中自晶科能源采购金额分别为4.30亿元、20.06亿元及19.82亿元,占比分别为31.8%、17.0%及11.1%。

同时,报告期内,钧达股份向晶科能源的销售额分别为8.84亿元、33.37亿元及37.22亿元,占比分别为53.9%、30.1%及25.9%。

有趣的是,在投资者互动平台上,干脆有投资者建议,不如“公司被晶科收购,快点资产重组”。

依靠N型TOPCon电池产能的增长,2023年钧达股份取得了不俗的成绩。但与此同时,危机也在水面下浮现。

2023年,随着N型电池需求放量,各大厂商投资的热情高涨,争相上马相关项目,业内也掀起了一股扩产热。但随之而来的,是行业竞争的加剧,以及产能的快速扩张。

早在2023年中,隆基绿能创始人李振国就提出,TOPCon是个“过渡性的技术”,很快就将迎来产能的过剩。今年,他进一步表示,规模化投资TOPCon的企业也基本都在“负毛利状态”。

晶科能源在2023年营收突破千亿元,净利润增长153.20%至74.40亿元,但第四季度净利润出现骤降,约为10.86亿元,环比下降56.75%,与2022年同期相比,有所下降。

全产业链降价以及对大客户的依赖,影响了钧达股份的业绩。在去年前三季度业绩都节节上涨后,第四季度钧达股份业绩突然“变脸”,实现营收42.77亿元,环比下滑13.75%,净利润则由正转负,亏损8.23亿元,环比大幅下滑了220.49%。其中,钧达股份在第四季度对P型PERC电池相关固定资产计提减值损失近9亿元。

2024年第一季度,公司的业绩进一步出现了负增长:实现营业收入37.14亿元,同比下降6.38%;净利润1975.41万元,同比减少94.42%;扣非净利润-1.71亿元,同比下降149.66%。

与此同时,在龙头企业都纷纷推进一体化的同时,钧达股份还在保持着“专业化”的单一光伏电池产能布局,也为它的未来,增加了更多的不确定性。

并购和扩张产能同时也给钧达股份带来了高负债和资金压力。在2020年时,公司的资产负债率为43.59%,2021年就暴涨到了73.33%,并在接下来的两年内始终保持在70%以上。截至今年一季度末,钧达股份资产负债率为72.22%,依旧居高不下;现金及现金等价物余额为20.83亿元,但流动负债达到48.96亿元。

钧达股份在二级市场上的表现,已先于业绩“变脸”。

其股价自2023年7月起一路下行,截至今年7月5日收报36.56元/股,总市值83.56亿元,超过270亿市值已灰飞烟灭。

3、赴港上市,只为出海?

InfoLink Consulting光伏分析师杜加恩对外表示,当前,光伏产业链四个环节基本处于亏损阶段。2024年,光伏产业链的价格反弹迹象不明显,很难出现反转。

“每次行业性周期波动,都会‘死老大’。”一位从业者感叹说。光伏行业龙头更迭已是常事,换句话说,接下来,或许光伏企业们只能“拼血条”,等待黎明时刻的到来。在一个光伏从业者群里,有人透露称,捷泰科技的裁员已裁到了职能部门。

尽管身为TOPCon电池“老二”,但只有单一电池产品、资金压力巨大,钧达股份需要对市场讲出一个有足够新鲜感的故事。既然行业内卷加剧,它选择的破局之道就是“走出去”。

“内卷不能卷到全球。”协鑫集团董事长朱共山在前不久落幕的2024年上海SNEC展会上感慨说,“向内卷,越卷越深,走出去才能危中寻机。”

在此之前,东南亚是光伏产业出海的重要市场,但在美国对东南亚关税政策变动情况下,隆基绿能、天合光能两大龙头的东南亚工厂近期双双传出停产消息。而近年来,随着中东地区对新能源的重视,它也成为一块国内光伏企业们瞄准的新“福地”。

中东光伏产业协会发布的《2024年光伏展望报告》预计,中东和北非地区在2024年安装的光伏系统装机容量将达到40GW,2030年将达到180GW。

像协鑫科技,已规划今年在中东建设12万吨硅料项目,并在6月初公布称,其首个海外硅料厂有望落子阿联酋。

钧达股份的大客户晶科能源,也同样在中东市场开疆拓土。今年5月底,沙特“未来城市”NEOM-Oxagon的CEO拜访了晶科能源,探讨了光伏、储能、氢能等领域的项目合作。6月底,晶科能源入围了阿曼500兆瓦太阳能项目竞标,预计投资4亿美元。

此次冲刺港交所,钧达股份也表示,主要是为了适应全球光伏产业发展趋势,布局海外产能,推进国际化战略。招股书显示,公司IPO募集资金的第一个用途,就是兴建海外光伏电池生产基地,年产7GW,预计2025年底投产。

但在海外,钧达股份还缺乏根基。根据招股书透露,在2022年,钧达股份的海外销售收入仅占总营收的0.3%,至2023年前三季度,海外销售占比增长到4.7%。出征一块陌生的市场,海上风急浪大,钧达股份还能稳稳行船吗?

实际上,当钧达股份在讲述这个“出海”故事的同时,上市融资也成为其实现海外布局策略的重要一环。钧达股份有意在阿曼投资建设的光伏电池项目,总投资额或将超过50亿元,远远超过了公司账面上的资金。

或许,谋求登陆港股,实现“A+H”上市,已是钧达股份最为关键的背水一战。

作者 | 杨 洁

编辑 | 孙春芳

运营 | 刘 珊